Евросоюз обвинил российских и китайских производителей в демпинге. Чтобы защитить внутренних производителей, власти ЕС вводят импортные пошлины против российских и китайских заводов. Для российского холоднокатаного проката может быть определена ставка в 26%, для китайского – в 16%. По мнению экспертов, такие пошлины являются заградительными для российских металлургов и вынудят их сократить объемы поставок. И хотя пошлины больше направлены на стимулирование собственного производства, украинские игроки также получат возможность нарастить поставки металла на европейский рынок, использовав таким образом проблемы экономики РФ.

Инициатором антидемпингового расследования стала отраслевая ассоциация Eurofer, которая объединяет около четверти европейских меткомпаний. Меры приняты в связи в большим ростом металлургического импорта в ЕС. Это нанесло ущерб внутренним производителям. Похожее расследование провела и Турция. Чтобы защитить внутренних производителей, власти ЕС вводят импортные пошлины против российских и китайских заводов. Размеры пошлин еще обсуждаются. Предварительная информация по этому поводу будет известна 14 февраля. Для российского холоднокатаного проката может быть определена ставка в 26%, для китайского – в 16%. Окончательное решение будет принято 12 августа.

Возможные убытки от введения пошлин Минэкономразвития оценивает в $1 млрд. Для российской экономики в целом это потеря не критична, поскольку в 2015 году металлы и изделия из них составили всего 8,5% экспорта из России в ЕС. Но конкретно для металлургов это серьезная потеря, Евросоюз был для них большой нишей: объем российского экспорта стального проката вырос в 2015 году до 25 млн т (на 7,3%).

Российский экспорт: запрет или снижение

Чтобы понять, освободят ли россияне европейский рынок, и смогут ли его занять украинские производители, нужно разобраться, прекратятся ли поставки металла из РФ. Скорее всего, после введения антидемпинговых пошлин российский холоднокатаный прокат импортировать будет невыгодно. "Предполагаемый размер пошлины в 26% очень велик, – пояснил эксперт компании "Укрпромвнешэкспертиза" Олег Гнитецкий. – В условиях падающего рынка такой размер может заставить покупателя сменить поставщика".

Из-за мирового экономического кризиса цены на сталь в 2015 году упали на 35%, что обострило ценовую конкуренцию. Стоимость металлопродукции находится на уровне, близком к себестоимости. Введение пошлин даже в несколько процентов может сделать поставки нерентабельными. Но, скорее всего, россияне попытаются отстоять европейский рынок. Это стремление легко объяснить: данный рынок большой, прозрачный и надежный. А разорванные связи с потребителями трудно будет восстановить. Внутри России такой объем стали не нужен: местное промпроизводство и, особенно, автостроение пребывают в стагнации.

"Поставки вряд ли полностью прекратятся, – считает эксперт Dragon Capital Денис Саква. – Возможно, российские производители несколько снизят стоимость импорта и продолжат поставки, но в меньших объемах.

Чтобы сохранить позиции, российские металлурги могут сокращать издержки и начать массовые увольнения. Тенденция уже присутствует: Верхнесинячихинский металлургический завод (Свердловская область) сократил 200 сотрудников, "Вторчермет НЛМК Урал" (Екатеринбург) – 445 человек, Нижнетагильский металлургический комбинат увольняет более 700 работников. А Evraz переводит на четырехдневную рабочую неделю персонал на Западно-Сибирском металлургическом комбинате и планирует то же самое для НТМК, "Евразруды" и Качканарского ГОКа.

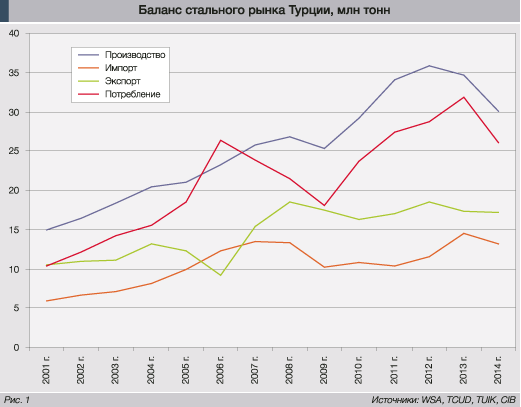

Турецкая ниша

Министерство экономики Турции предложило для России пошлину в размере 13,66%. Интересно, что против Украины в Турции тоже были введены антидемпинговые пошлины. Просто их размер составил менее 2%, а по законодательству при таком размере демпинговой маржи пошлина не взимается.

В отношении России окончательное решение о взимании пошлин будет принято правительством Турции позже. Возможно, российские игроки подадут апелляцию. Но вероятность прекращения российских поставок будет зависеть от размера демпинговой маржи.

"Пошлины на уровне 9-10% не являются заградительными, они просто делают поставки неинтересными по сравнению с другими регионами, где пошлин нет, – считает аналитик "Конкорд-Капитал" Роман Тополюк. – При пошлинах 9-10-14% отгрузки из Китая, России еще могут продолжаться какое-то время: таким образом поставщики могут размывать свою фиксированную себестоимость".

Кроме того, если продукция проходит режим переработки и экспортируется, например, в виде трубы, то антидемпинговая пошлина не будет препятствием для российских экспортеров. На рассмотрение и принятие окончательного решения о взимании пошлины может уйти несколько месяцев.

Пока эти расследования можно считать позитивным сигналом для Украины. Рынок Турции достаточно емкий, украинская продукция присутствовала на нем в большом объеме. Сохранение этого рынка позволит обеспечить загрузку станов наших металлургических предприятий.

В Турции мы конкурируем с российскими и китайскими производителями горячекатаного рулона. Причем конкуренция успешна и по цене, и по большей части сортамента.

Европейский шанс для металлургов

По холоднокатаному рулону в Европе Украина находится в разных ценовых сегментах с российскими и китайскими производителями. Наш объем поставок в Европу невелик – около 220 тыс. тонн.

"Обнародованный размер предварительных антидемпинговых пошлин (19,8-26,0%) говорит о том, что они для российских игроков будут заградительными, – отметили в пресс-службе холдинга "Метинвест". – Уменьшение наплыва дешевого российского и китайского металла положительно, прежде всего, для местных производителей, что позволит им занять эту нишу и улучшить ценообразование в данном сегменте".

По этой причине скачкообразного роста украинского экспорта в ЕС вряд ли стоит ожидать. Ведь цель мер – стимуляция европейского производства, а не украинского. "Украинские производители вряд ли смогут занять нишу из-за более низкого качества, – считает Денис Саква. – Это решение больше на руку местным производителям".

Иного мнения придерживается Роман Тополюк: "Если ниша в том или ином сегменте освободится, Украина сможет нарастить поставки относительно безопасно, особо не опасаясь антидемпинговых расследований. Политически сейчас западные страны больше склонны поддерживать Украину, предоставляя иногда эксклюзивные условия для торговли".

Металлурги также смотрят на ситуацию с оптимизмом. "Поскольку рынок Европы – это крупнейший сегмент продаж "Метинвеста" (40-45% суммарно), то уход с европейского рынка российского и китайского металлопроката положительно повлияет на цены в сегменте рулонов, – подчеркнули в пресс-службе компании. – Для нас это хорошо, хотя мы присутствуем в сегменте холоднокатаных рулонов в Европе ограниченно. Но создаются хорошие перспективы в Европе для нашего холодного передела. Возможно, со временем "Метинвест" сможет активнее присутствовать на этом рынке с более высоким качеством и более высокой добавленной стоимостью".

Помощь государства

Возможности правительства стимулировать экспорт в ЕС ограничены, но все же существуют. "Есть две точки приложения усилий чиновников. Первая: снимать действующие пошлины на поставку продукции или не допускать появления новых. Аргументируя, что это более эффективный способ поддержать экономику Украины, чем выделять ей новый кредитный транш, – пояснил Роман Тополюк. – Вторая: изменение тарифов естественных монополий (железнодорожные тарифы и тарифы на электроэнергию) должно происходить в привязке к реальной ситуации в отрасли. Например, если ГОК зарабатывает на тонне руды 1 доллар либо не зарабатывает вообще, нельзя повышать ему железнодорожный тариф на 3 доллара.

На важность сдерживания логистических затрат обращает внимание и Денис Саква: "Для местных производителей сейчас одна из самых болезненных тем – это повышение тарифов на железнодорожные перевозки. Пока окончательного решения нет. По слухам, вместо двух повышений, в этом году будет только одно. Это уже позитив".

Зона свободной торговли Украины с ЕС пока не привела к каким-либо количественным или качественным изменениям в режиме торговли для металлургов. Больше плюсов от действия ЗСТ ожидается в долгосрочной перспективе, после заключения ряда соглашений на уровне государства. Хорошим дополнением к соглашению может стать присоединение Украины к региональной конвенции Пан-евро-средиземноморских правил преференций. Это позволит при изготовлении товара использовать сырье и комплектующие из разных стран. При этом страной происхождения считается та, где произведена последняя переработка или обработка товара.

Применение этих правил позволит украинским металлургам беспошлинно поставлять продукцию, изготовленную на европейских заводах, в страны за пределами ЕС. Таким образом государство может помочь своим игрокам найти новые рынки сбыта, которые позволят приносить им больше выручки и платить больше налогов в бюджет.