В Украине каждый второй кредит не возвращается выдавшему его банку. Вина за это во многом лежит на самих банках, которые в погоне за сверхприбылями предоставляют займы сомнительным клиентам. Однако проблема "плохих" кредитов существенно шире, так как связана с условиями функционирования украинской банковской системы в целом. Для комплексного понимания ситуации "Апостроф" совместно с изданием Realist.online, аналитиками Международного центра перспективных исследований (МЦПИ) и экспертами Независимой ассоциации банков Украины (НАБУ) подготовили рейтинг финансового здоровья и доступности банков, который в скором времени будет опубликован.

Согласно данным ежеквартального опроса об условиях кредитования, которое проводится Национальным банком Украины (НБУ), в первом квартале 2018 года был отмечен рост активности банков в плане одобрения заявок на выдачу кредитов – как юридическим, так и физическим лицам. При этом банкиры ожидают, что в дальнейшем количество кредитов будет расти - 76% опрошенных полагают, что вырастет их кредитный портфель для бизнеса, 69% прогнозируют прирост кредитов для населения.

И это при том, что объем так называемых "неработающих" кредитов, по которым возврат средств маловероятен, в украинских банках не только не сокращается, но в некоторых случаях даже увеличивается. Не изменило этот тренд и противоречивое "очищение" банковской системы, которое проводилось Нацбанком во главе с Валерией Гонтаревой в 2014-2016 годах.

Более того, на сегодня из 82 действующих в Украине банков 31 нарушает нормативы НБУ (согласно данным регулятора о выполнении банками экономических нормативов), а это лишь усугубляет проблему невозвращения кредитов на фоне роста недоверия к банковской системе в целом.

Власти же не решают эту проблему эффективно и адресно, а продолжают списывать "токсичные" кредиты. Так, только "ПриватБанку" в 2017 году списали 5,863 млрд грн "неработающих" кредитов, которые были выданы финучреждением до его национализации в декабре 2016 года.

Кто виноват?

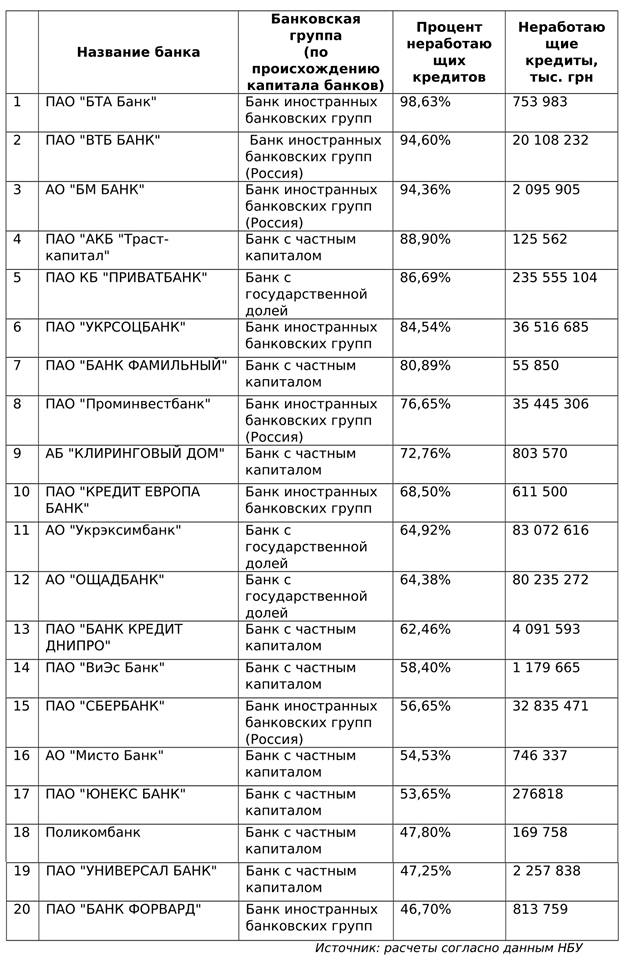

Установленная норма определяет, что "неработающие" кредиты должны составлять не более 30% всего кредитного портфеля банка, тогда как по факту в Украине не возвращается каждый второй заем – в среднем соотношение составляет 56%. Общий же объем "токсичных" кредитов составляет на сегодня 630 млрд грн. При этом традиционно лидерами по суммам "неработающих" кредитов являются государственные банки.

По словам заместителя главы Нацбанка Екатерины Рожковой, почти 70% всех "плохих" кредитов сконцентрировали 20 заемщиков.

Банки для покрытия убытков от "неработающих" кредитов поднимают процентные ставки по займам, что снижает их привлекательность для потенциальных заемщиков, а сокращение объемов кредитования, в свою очередь, сужает перспективы экономического роста страны.

Но банки не могут устанавливать проценты по кредитам ниже учетной ставки НБУ, которая повышалась с начала текущего года уже дважды и на сегодня составляет 17%. Действия регулятора связаны с необходимостью бороться с высокой инфляцией, которая по итогам 2017 года составила 13,7%. Однако высокие процентные ставки отпугивают бизнес. В свою очередь, банки в этой ситуации все чаще кредитуют сомнительные проекты, которые якобы гарантируют большую доходность, однако при этом повышают риск увеличения количества "токсичных" займов.

Вместе с тем, есть надежда, что галопирующая инфляция будет остановлена, а это должно повлечь за собой снижение учетной ставки НБУ на протяжении следующих трех лет и, соответственно, уменьшение процентов по банковским кредитам.

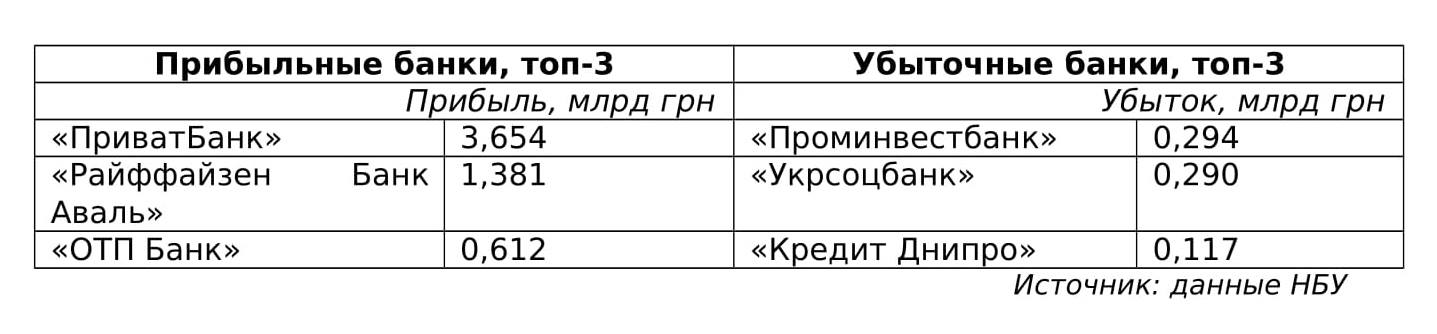

Также актуальной остается и проблема убыточности украинских банков. При том, что по результатам первого квартала 2018 года банковская система страны в целом вышла на прибыльный уровень (8,672 млрд грн прибыли), 14 из 82 работающих банков остаются убыточными.

В условиях недостаточного экономического роста и высокого уровня инфляции также ухудшаются перспективы возвращения потребительских кредитов, выдаваемых банками населению.

С другой стороны, для банков такие кредиты являются наиболее простым способом заработать, а потому в условиях отсутствия достаточного спроса со стороны бизнеса доля потребительских кредитов постоянно растет, хотя она пока еще не является значительной.

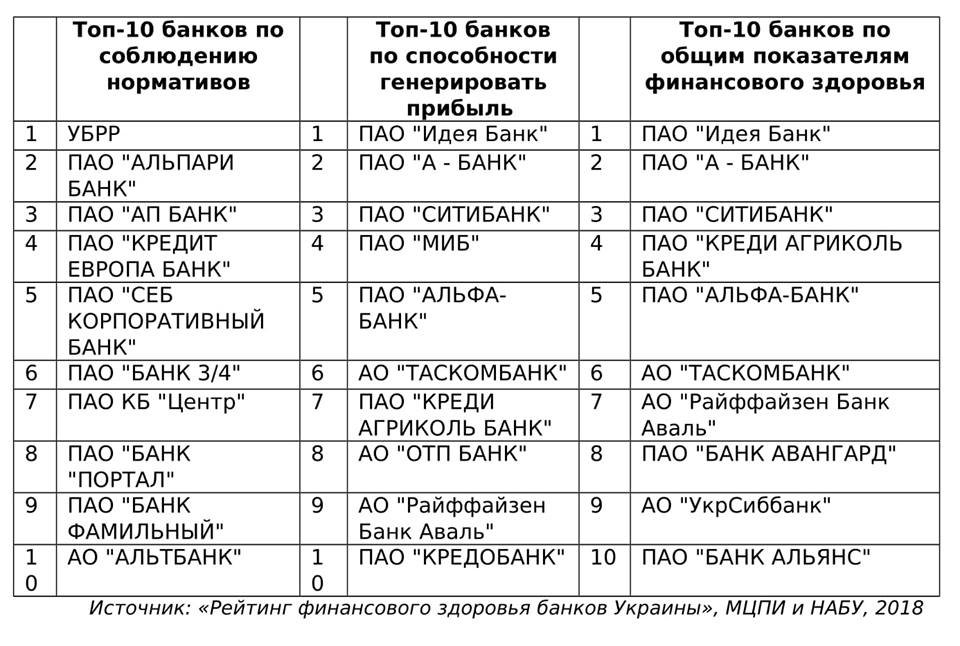

Согласно данным мониторинга, проведенного совместно МЦПИ и Независимой ассоциацией банков Украины, наиболее популярные и доступные банки страны не попали на первые места рейтинга финансового здоровья, что только подчеркивает системность проблем украинских банков.

Что делать?

Очевидно, что "проблемные" кредиты – это следствие неосторожной, а иногда и "целенаправленной" политики самих банков. Недавнее создание "кредитного реестра" (в который будут вноситься данные о должниках, чья задолженность составляет 372 300 грн и больше) лишь облегчит процедуру верификации клиентов банков. Саму же проблему уже существующих "неработающих" кредитов реестр не решит.

Вопрос не сможет решить и принятый в первом чтении законопроект "О внесении изменений в некоторые законодательные акты Украины относительно возобновления кредитования", поскольку этот документ больше ориентирован на упрощение процесса взыскания долгов, чем на преодоление первопричин появления "проблемных" кредитов.

Поэтому пока банковский рынок не станет достаточно прозрачным и открытым, мониторинговые системы НБУ будут обходить как финансово "нездоровые" банки, проводя рисковые операции, так и бизнес-структуры, создавая фиктивные "компании-пустышки" или намеренно объявляя себя банкротами (по различным оценкам, доля "банкротов" может достигать 80% от общего количества юридических лиц-заемщиков). Соответственно, можно констатировать, что сегодня в основном "проблемные" кредиты - это средства, которые компании обманным путем вывели за границу через банковскую систему, или просто не считают нужным их возвращать.

Учитывая вышесказанное, необходимо сделать следующее:

- проводить глубокий мониторинг и аудит не только вложенных, но и выданных средств;

- перенимать опыт устойчивых иностранных банков в риск-менеджменте и управлении кредитным портфелем;

- инвестировать в обучение персонала по оценке платежеспособности клиентов банка;

- внедрять практики корпоративно-социальной ответственности;

- увеличивать рыночную долю иностранных банков для обеспечения здоровой конкуренции;

- избегать появления информационных "фейков", которые создаются из-за "войны" должников и кредиторов;

- имплементировать законодательные усовершенствования, способствующие улучшению бизнес-климата в Украине;

- поддерживать независимость НБУ от политических решений и мошеннических действий участников рынка.

Однако, пока банки вместо бизнес-проектов будут продолжать кредитовать государственные ценные бумаги, не выполняя свою функцию быть "кровеносной" системой реального сектора экономики, пока они будут и дальше использоваться для отмывания и вывода средств, подрывая тем самым доверие к себе, населению не останется ничего другого как хранить свои средства в стеклянной банке, тем самым углубляя "финансовый голод" банковской системы и бремя "неработающих" кредитов, и, как результат, замедляя экономическое развитие Украины.

И тогда единственным выходом, при отсутствии качественного украинского менеджмента, будет продавать банки с портфелем "проблемных" кредитов, с одной стороны, привлекая инвестиции, а с другой, - теряя последние рычаги хоть как-то положительно влиять на банковский рынок и стратегию его развития в перспективе.