Украинские банки, которыми владеют иностранные финансовые группы, являются важной составляющей макрофинансового и экономического здоровья страны, индикатором для других иностранных инвесторов на предмет того, стоит ли приводить свои деньги в Украину. Многие банки с иностранным капиталом уже вышли из кризиса 2014-2015 годов, демонстрируя стабильность и прибыль, а некоторые даже в определенном смысле стали моделью ведения бизнеса на банковском рынке для остальных финучреждений страны. Но вместе с тем, ряд иностранных банков – и не только российских государственных – являются проблемой для банковского сектора. "Апостроф" детально разбирался в особенностях деятельности банков с иностранным капиталом в Украине.

В Украине после жесточайшего кризиса 2014-2015 годов установилась относительная стабильность в финансовом секторе. Во многом это является заслугой Национального банка Украины (НБУ). Регулятор в последние годы проводил так называемое "очищение" банковской системы, которое, несмотря на неоднозначность, в целом оказалось позитивным.

Среди отечественных финансовых учреждений особую стабильность демонстрируют многие из банков, находящиеся в собственности иностранных банковских групп. Но и здесь есть свои лидеры и аутсайдеры, если говорить об эффективности банков. Некоторые из них серьезно поддержали отечественную экономику в трудные годы, не дав кризисным явлениям остановить работу банковской системы. Но многие иностранные банки так и не смогли найти свою нишу на нашем банковском рынке в силу слабого менеджмента или неудачной бизнес модели. Отдельной проблемой остаются российские государственные банки, находящиеся под международными и украинскими санкциями - у них нет будущего в нашей стране.

Лидеры и аутсайдеры

По состоянию на 1 июля 2019 года в Украине было 76 банков, 22 из которых принадлежат иностранным банковским группам.

Три из них – ПАО "Сбербанк", ПАО "Проминвестбанк" и ПАО "ВТБ Банк" - находятся под госконтролем России. В отношении них действуют санкции, и они ищут пути ухода с украинского рынка.

ПАО "Укрсоцбанк" находится в процессе слияния с ПАО "Альфа-Банк", а ПАО "БТА Банк" имеет определенную специфику развития, что, в определенной мере, отделяет его от других финансовых институтов.

Таким образом, на сегодня реально говорить о 17-ти банках со 100% иностранным капиталом.

По словам аналитика инвестиционной компании "Альпари" Максима Пархоменко, на сегодня в целом можно констатировать, что "каждый из них выполняет специфическую роль - работает с компаниям или населением", - сказал эксперт в комментарии "Апострофу". Но чтобы сформировать целостное видение, нужно рассмотреть по-отдельности несколько показателей их деятельности.

Если говорить об объемах прибыли, то здесь лидерами являются АО "Райффайзен Банк Аваль", "Укрсиббанк" и ОТП Банк. В период с 2014 по 2018 годы постоянно прибыльными были "Креди Агриколь Банк", "Ситибанк", "Прокредит Банк", "ИНГ Банк Украина", "Кредобанк", "СЕБ Корпоративный Банк", "Кредитвестбанк" и "Дойче Банк ДБУ".

А явными лузерами среди банков с иностранным капиталом и аутсайдерами по показателю прибыли после налогообложения оказались "Банк Форвард" и "Правэкс-Банк". При этом особо "впечатляют" результаты деятельности "Правэкс-Банка", который остается убыточным на протяжении последних пяти лет. Более того, "Правэкс" оказался единственным банком со 100% европейским капиталом, который демонстрировал такую хроническую убыточность.

Прибыль после налогообложения, тыс. грн.

Данные НБУ

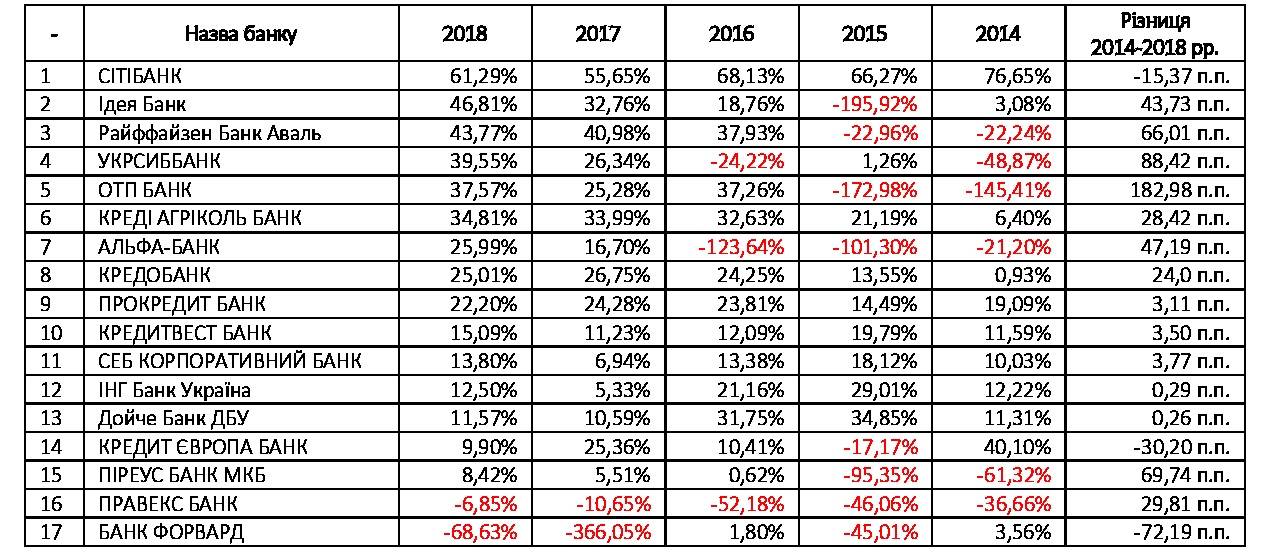

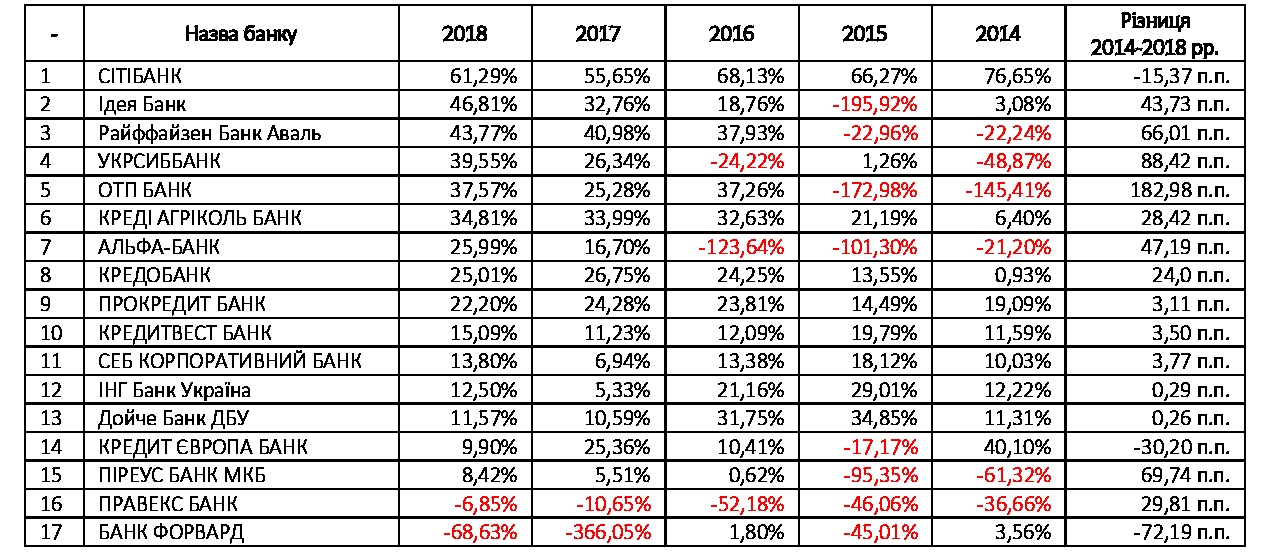

С точки зрения рентабельности собственного капитала (ROE), в лидерах опять "Райффайзен Банк Аваль", а также "Ситибанк" и "Идея Банк". А вот в аутсайдерах "Банк Форвард", который три года из пяти показывал нерентабельность, и абсолютный "антирекордсмен" - "Правэкс-Банк", который все 5 лет стабильно демонстрирует убытки и нерентабельность. При этом они были единственными, показавшими отрицательную рентабельность по итогам 2018 года.

Рентабельность собственного капитала, тыс. грн.

Расчеты на основании данных НБУ относительно сгруппированных балансовых остатков как соотношения прибыли после налогообложения за год к собственному капиталу банка на конец года.

Все сложно

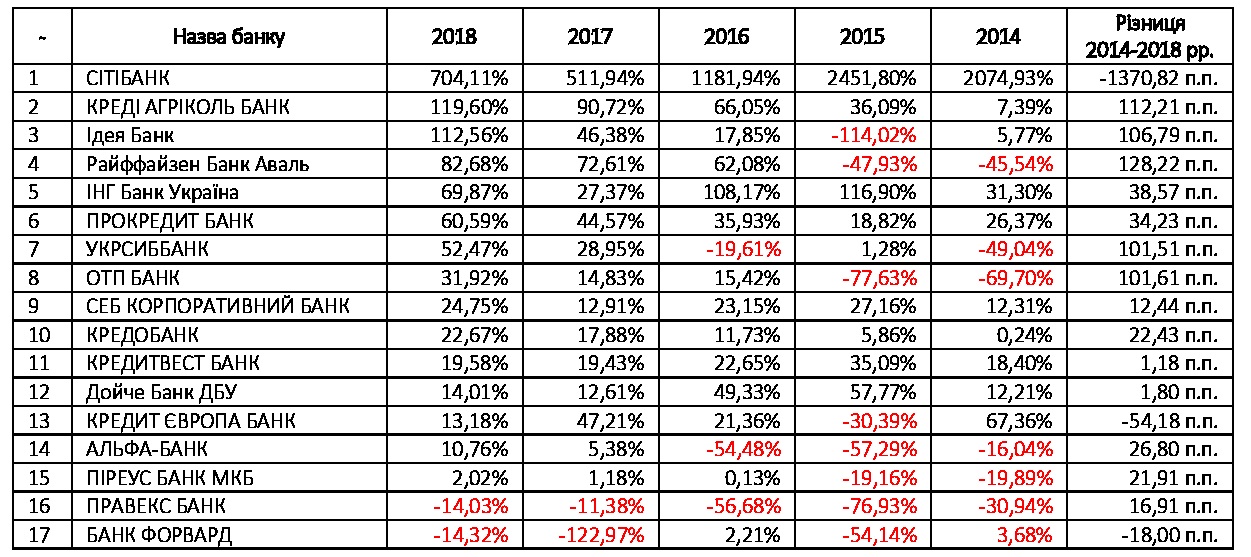

С таким показателем как рентабельность уставного капитала – то есть отдача на вложенный капитал – у иностранных банков все сложно.

Наиболее эффективными для своих акционеров в 2018 году были "Ситибанк" (+704%), "Креди Агриколь Банк" (+119,6%) и "Идея Банк" (+112,56%). То есть простыми словами, акционер, например, украинского "Ситибанка" за 2018 год на каждые 100 гривен, вложенные в уставный капитал банка, получил 704 гривны прибыли после уплаты налогов.

Аутсайдеры ренкинга по этому показателю в 2018 году - "Банк Форвард" и "Правэкс-Банк". Но при этом "Правэкс" показывал хроническую убыточность на вложенный капитал все 5 лет.

Рентабельность уставного капитала, %.

Расчеты на основании данных НБУ относительно сгруппированных балансовых остатков как соотношения прибыли после налогообложения за год к собственному капиталу банка на конец года

По мнению Максима Пархоменко из "Альпари", проблемы ПАО "Банк Форвард" и ПАО "Правэкс-Банк" зачастую ранее были связаны с капиталом финучреждений и их недостаточностью, которая сформирована из-за переоценки портфелей кредитов после 2014 года и роста курса доллара в этот период.

В свою очередь, финансовый эксперт Виталий Шапран в разговоре с "Апострофом" отметил, что для большинства украинских банков с иностранным капиталом, за исключением, как раз ПАО "Банк Форвард" и ПАО "Правэкс-Банк", свойственна "очень сильная операционная модель".

"Такие, как "Райффайзен Банк Аваль" и "Креди Агриколь" раньше вышли из кризиса и уже второй год как прибыльные, "Альфа-Банк" чуть позже вернулся к прибыльной работе из-за того, что активно занимался поглощением "Укрсоцбанка", - рассказал он.

При этом, "Ситибанк" и "ИНГ Банк" вообще могут давать мастер-класс о том, как правильно вести бизнес в Украине.

"Их бизнес-модели настолько сильные, что кризиса они и не заметили", - подчеркнул Шапран.

Модель для сборки

Тем не менее, "ИНГ Банк" не смог достичь результата "Ситибанка" по показателю рентабельности уставного капитала, несмотря на то, что финучреждение по своим подходам к бизнесу в Украине похоже как раз на "Ситибанк". Бизнес-модель, образно говоря, "одного офиса" в Украине и специализация на обслуживании корпоративных клиентов всегда давала неплохие и, даже, рекордные результаты иностранцам. Но когда рынок начинает расти, когда начинают увеличиваться доходы населения, тогда возвращаются к прибыльности и банки с классическими универсальными бизнес-моделями. Такие выводы напрашиваются из анализа работы банков с крупными сетями, такими как "Райффайзен Банк Аваль", "Укрсиббанк" и "Альфа-Банк".

При этом, определенная зависимость прибыльности от специализации или бизнес-модели банка не является гарантией. Так, "Банк Форвард" имел низкую эффективность из-за своей специализации по кредитованию физических лиц и изменений в правилах учета кредитов и резервов по кредитным операциям.

"Форвард" - это, скорее, жертва изменений в политике учета. У банка почти 100% кредитов выдано физическим лицам, там довольно большая доходность по портфелю", - отметил Виталий Шапран.

А вот у "Правэкса", скорее всего, проблемы именно с бизнес-моделью, а, точнее, с ошибками на уровне менеджмента в управлении изменения неудачной бизнес-модели, которое несколько затянулось – и довольно таки серьезно. Пять лет подряд убытков и никаких подвижек в сторону улучшения – это надо еще уметь, шутят эксперты.

По данным самого "Правэкс-Банка", в 2013-2018 годах он получил убытки на 2,724 миллиарда гривен. Причем в 2017-2018 годах, когда почти все банки с иностранным капиталом вернулись к прибыльной работе, ситуация именно в этом финучреждении не изменилась. Из-за ошибок менеджмента "Правэкс-Банка", был значительно сокращен кредитный портфель, а одна из наиболее разветвленных сетей отделений, которой в свое время славился "Правэкс", существенно уменьшилась.

Так, по состоянию на 1 января 2019 года, около 56% активов банка находились в депозитных сертификатах Нацбанка, ОВГЗ, а также в наличности и на корреспондентских счетах в НБУ. За 2018 год "Правэкс-Банк" попробовал нарастить кредитную активность, но смог это сделать только на 672 миллиона гривен. На начало текущего года чистые кредиты банка составляли всего 1,2 миллиарда гривен – меньше 50 миллионов долларов, смешная сумма даже для мелкого регионального банка, равна стоимости инвестиций в один средний девелоперский проект в столице.

По данным материнской структуры "Правэкса", итальянской группы Intesa Sanpaolo, на начало 2019 года сеть банка насчитывала всего 46 отделений (на 3 марта 2019 года их было уже 45). При том, что на начало 2013 года сеть состояла из 260 отделений. Таким образом, явно была недооценена полезность разветвленной сети филиалов и отделений, а также ее потенциальное влияние на скорость кредитной экспансии на конкурентном рынке в пост-кризисный период. В результате, несмотря на возможность кредитования малого и среднего бизнеса, а также населения, без значительной сети отделений сделать это невозможно.

Не особо помогли и высокие ставки по ОВГЗ и депозитным сертификатам – об этом свидетельствуют невысокие суммы чистых кредитов. На начало 2019 года материнский банк "Правэкса" оценивал его балансовую стоимость в 61 миллион евро, что составляло около 2 миллиардов гривен.

Но в целом, если оценивать ситуацию с отечественными банками с иностранным капиталом, то все довольно таки позитивно. А это обнадеживающий сигнал для иностранных инвесторов. Если конечно не принимать во внимание приведенные выше отдельные примеры.