Привлечение в начале текущего года агрохолдингом "Кернел" еврооблигаций на $500 млн под 8,75% годовых стало символическим не только для "Кернела", но и для Украины в целом. Украинские компании вновь открыли доступ украинских эмитентов к международному долговому рынку после трехлетней паузы. Но синхронность динамики котировок долговых инструментов крупнейших эмитентов говорит о том, что ключевым драйвером украинских евробондов еще долго будет оставаться макроэкономическая ситуация в стране.

2013 год сейчас называют периодом украинского ренессанса рынка еврооблигаций. За девять месяцев того года украинские эмитенты разместили еврооблигаций на сумму $6,4 млрд. Большую часть – почти $4,2 млрд – привлекли такие крупные корпоративные эмитенты как Ощадбанк, Укрэксимбанк, "Укрзализныця", "Мироновский хлебопродукт", "Мрия", Ukrlandfarming, ДТЭК, ПриватБанк. Последней в июле средства привлекла аграрная компания Ukrlandfarming – она доразместила пятилетние евробонды на $75 млн по цене 96% от номинальной стоимости.

Сложившуюся в I полугодии 2013-го ситуацию можно считать бумом, ведь в предыдущие довоенные годы размещения проходили намного реже. В 2012 году на внешний рынок заимствований выходили только правительственные структуры, которые привлекли $4,35 млрд. Годом ранее объем эмиссии госвыпусков составил $3,44 млрд, а корпоративных выпусков – $2,85 млрд. И хотя стоимость денег для украинских компаний не такая уж и низкая – от 7,5% до 11% в год, многие инвесторы предпочитают покупать менее рисковые бумаги развитых стран, пусть даже с намного меньшей доходностью.

В 2014-2016 годах Украина ежегодно размещала только 5-летние еврооблигации на сумму $1 млрд. Эти долговые бумаги были гарантированы США, что позволяло стране занимать по рекордно низким ставкам – например, в 2016 году доходность евробондов Украины составила всего 1,471%. В 2015 году Украина провела реструктуризацию 13 выпусков евробондов страны на общую сумму $14,36 млрд и EUR 0,6 млрд.

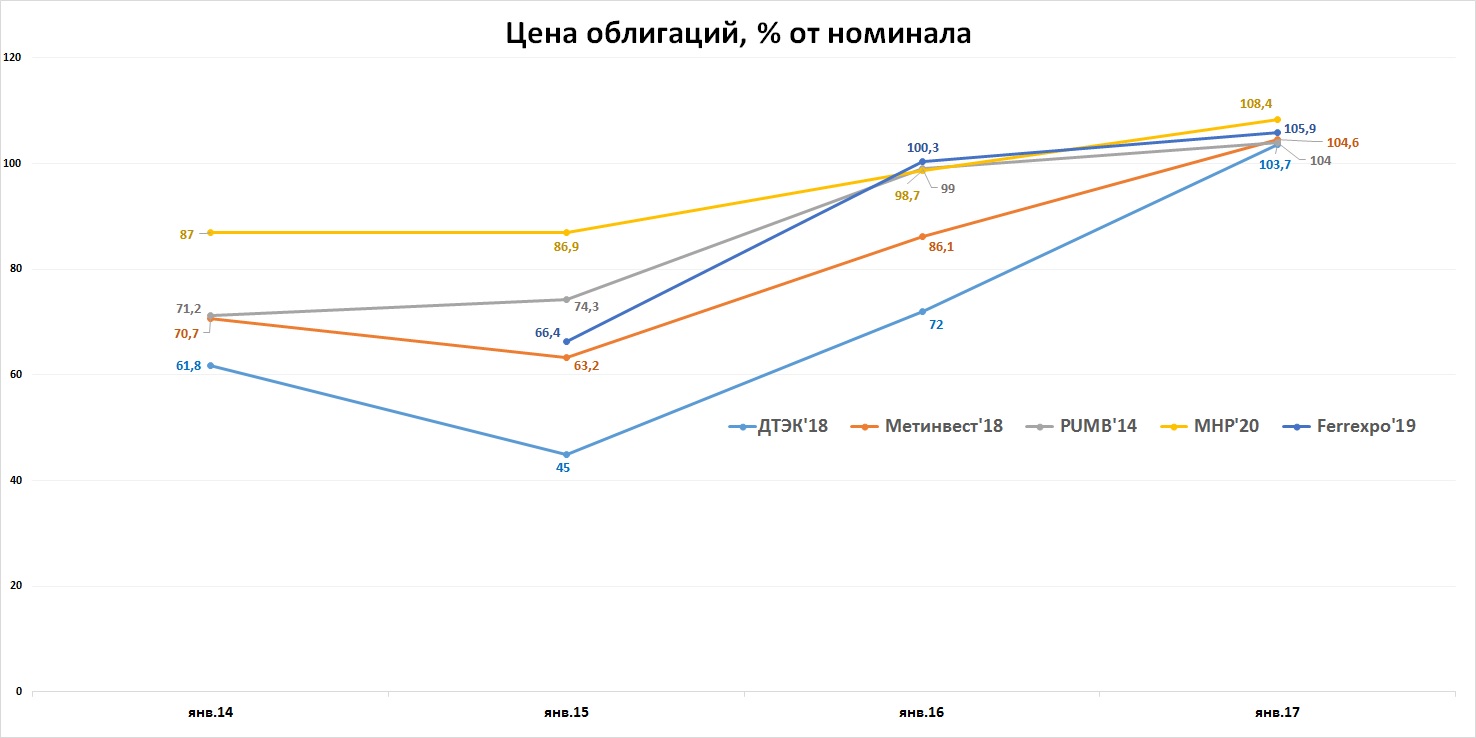

В корпоративном секторе ситуация развивалась куда хуже: в 2014 году Международное рейтинговое агентство Moody's Investors Service понизило рейтинг еврооблигаций Украины, что повлекло обрушение котировок евробондов украинских промышленных холдингов. Уже в октябре 2014 года евробонды ДТЭК котировали по 61,8% номинала, Метинвеста с погашением 2018 году – 70,7% номинала, ПУМБ – 71,2%, МХП (Мироновский хлебопродукт) – 87%. Самыми низкими в этом перечне были котировки евробондов, которые выпускали компании группы СКМ – ДТЭК, Метинвест, ПУМБ, значительная часть активов которых оказалась на конфликтной территории восточных областей Украины.

Отрицательная динамика котировок корпоративных бондов продолжалась и в октябре 2015 года, когда суверенные бонды Украины (с погашением в разные сроки) котировались по 90-95,5% номинала, а евробонды ахметовских ДТЭК"18, Метинвеста'18 и ПУМБ"14 по 45%, 63,2% и 74,3% соответственно. В тренде отрицательной динамики также находились Евробонды холдинга Ferrexpo'19, бенефициаром которой является Константин Жеваго – в октябре 2015 года эти бумаги котировали по 66,4% номинала.

И лишь когда стало понятно, что вооруженный конфликт в Украине не будет разрастаться, а экономика начала понемногу выходить из революционно-военного коллапса, суверенные еврооблигации начали расти в цене – в октябре 2016 года они котировались уже по 100-100,25% . На этом фоне евроблигации ДТЭК"18 котировались уже по 72% номинала, Метинвеста"18 – по 86,1%, котировки евробондов ПУМБ"14достигли 99%, МХП"20 – 98,7%, а котировки Ferrexpo'19 даже немного превысили котировки суверенных и составили 100,63% номинала.

Нужно отметить, что котировки суверенных и корпоративных еврооблигаций не двигались плавно, а "прыгали", чувствительно реагируя на внутренние и внешние события. Так неожиданно для непосвященных котировки евробондов Украины рухнули в 2016 году на фоне сообщений о победе Трампа на президентских выборах в США: считалось, что Трамп занимает антиукраинскую позицию, поэтому рынок украинских евробондов был более предрасположен к победе Клинтон. Однако когда мировые финансовые рынки убедились, что новый президент США не выступит в поддержку РФ, украинские суверенные облигации выросли в цене. Впрочем, этому росту способствовала и общая мировая тенденция финансовых рынков, на которых росли котировки рисковых, по мнению фондовиков, облигаций.

При этом, внутриотраслевые факторы на стоимость евробондов практически не влияли. Даже введение НКРЭКУ в марте 2016-го года нового порядка расчета цены энергетического угля в ОРЦ и тарифах (формула Роттердам+) никак не сказался на котировках облигаций крупнейшей частной энергетической компании ДТЭК. Как пошутил в одной из своих статей учредитель Фонда энергетических стратегий Юрий Корольчук, самыми большими "выгодополучателями" Роттердама+ стали металлургические компании Ferrexpo и Метинвест.

"Вот смотрите: Роттердам+ вступил в силу 30 марта 2016 г. после обнародования в "Урядовом курьере". Динамика цены облигаций ДТЭК в апреле-мае 2016 г. составила +10,1%. А рост по другим украинским эмитентам в этом же периоде вообще побил рекорды: Метинвест +21,4%, а Ferrexpo +21,9%, Так что Жеваго со своими окатышами задолжал Дмитрию Вовку из НКРЭКУ как минимум бутылку коньяка. А Ахметов сразу две – и за ДТЭК, который электроэнергию вырабатывает, и за Метинвест, который ее покупает", - написал Юрий Корольчук в резонансной статье "Катастрофичекий дефицит угля в Украине и угольные "хохмы".

Катализатором котировок суверенных евробондов стало размещение в сентябре 2017 года еврооблигаций Украины на $3 миллиарда. Инвесторы приветствовали это заимствование и уже в октябре 2017 года евробонды Украины котировались по 106-106,75% номинала, а котировки корпоративных бумаг превысили номинальную стоимость: евробонды ДТЭК котировались по 103,7% номинала, Метинвеста"18 – 104,6%, ПУМБ"14 – 104%, МХП"20 – 108,4%, Ferrexpo'19 – 105,9%.

Что же происходит с корпоративными евробондами, когда растут суверенные рейтинги?

По оценке инвестиционного банкира Сергея Фурсы, стоимость ценных бумаг украинских эмитентов продолжает расти с 2015 года, в том числе на фоне стоимости суверенных бумаг, которые, в свою очередь, дорожали по мере достижения Украиной макроэкономической стабильности и экономического роста. Эксперт отмечает, что котировки еврооблигаций "Метинвеста", Ferrexpo, ДТЭКа, МХП на протяжении последних двух лет показывают синхронную позитивную динамику, так как страновые риски Украины снижаются. "Единственное, что на самом деле волнует инвестора, покупателя бумаг, это вероятность дефолта, платежеспособность заемщика", - пояснил Фурса. При этом он отметил, что в целом на экономическую ситуацию в Украине влияют отношения Украины с МВФ: "Если переговоры сорвутся, то цены упадут. Но как только мы получим очередной транш, можно будет ожидать роста цен".

МВФ, в свою очередь, нужны реформы в Украине, которые должны гарантировать, что она не пойдет по пути роста напряженности и не скатится в пучину разборок бизнес-групп. Ключевым показателем стоимости украинских корпоративных ценных бумаг на международных биржах является соотношение госдолга и ВВП. "В то же время мы видим, что без изменения этого показателя происходил существенный рост стоимости ценных бумаг. Но рейтинги Украины у ведущих рейтинговых агентств все еще низкие и в ближайшее время, скорее всего, не будут пересматриваться", - констатирует Сергей Фурса. Эксперт ожидает, что в ближайшее время резких движений в отношении еврооблигаций и акций украинских эмитентов на внешних рынках не предвидится.