До двадцати банков в стране выдают займы малому и среднему бизнесу (МСБ). Чтобы лишний раз не рисковать, львиную долю кредитов финансовые учреждения выдают аграриям, чей бизнес наиболее рентабельный. Большая доля "теневой" экономики сдерживает наращивание банками кредитных портфелей в сегменте МСБ, а также не способствует снижению процентных ставок, признают банкиры. К тому же ставки по привлекаемым у населения депозитам еще слишком высокие, чтобы рассчитывать на снижение стоимости кредитного ресурса в ближайшей перспективе. С другой стороны, в Нацбанке говорят, что в секторе МСБ условия кредитования с начала года стали мягче по сравнению с требованиями, которые банки выдвигают крупным корпоративным клиентам.

В Украине кредитованием малого и среднего бизнеса занимаются порядка 15-20 банков. До конца года их может стать на 20% больше, считает член набсовета банка "Глобус" Елена Дмитриева. Этому, по ее мнению, поспособствует оздоровление банковского сектора после завершения программ докапитализации.

"У нас есть ограничение по максимальной сумме кредита – 3 млн грн. Большие банки, как правило, работают с кредитами от 1 млн грн. У нас "средний чек" порядка 700 тыс. грн", – говорит Дмитриева. По ее словам, к категории МСБ банк относит клиентов с годовым оборотом до 30 млн грн.

Непрозрачность бизнеса является одной из основных причин, почему кредитование МСБ развивается не слишком активно, признает председатель правления "Укрсоцбанка" Тамара Савощенко. В связи со слабой защитой прав кредиторов, а также в силу регуляторных требований, которые НБУ выдвигает к формированию резервов, банки стали более придирчивы и избирательны к заемщикам, говорит банкир.

По ее словам, с одной стороны, проблема в том, что значительная часть бизнеса находится "в тени", с другой - у малого и среднего бизнеса слабый менеджмент, не имеющий управленческого опыта. "Ключевым моментом становится не только наличие ликвидного залога, но и та бизнес-модель, которую имеет клиент, прозрачность его бизнеса, денежные потоки. Это то, на что смотрит банк, те критерии, которые использует при принятии решения, – кредитовать или нет", - объясняет Савощенко.

Из-за того, что более половины экономики находится "в тени", количество клиентов, которые имеют доступ к кредитованию, достаточно ограничено, отмечает директор департамента корпоративных продуктов и партнерства "Райффайзен Банка Аваль" Руслан Спивак, и такая ситуация одинакова для крупного бизнеса и для МСБ.

Дорого и мало

В НБУ по итогам первого квартала, опросив менеджеров 72 банков, выяснили, что впервые за последние два года стандарты кредитования корпоративного сектора смягчились. Причем больше всего - по кредитам в национальной валюте в сегменте малых и средних предприятий.

Но по кредитам крупным предприятиям, долгосрочным и валютным кредитам стандарты остались жесткими. "Увеличение ликвидности банков и конкуренции за платежеспособных заемщиков были ключевыми факторами, которые привели к смягчению стандартов кредитования корпоративного сектора", - говорят в Нацбанке.

Но в любом случае обслуживание кредитов для МСБ остается все еще дорогим. Несмотря на то, что НБУ снижает учетную ставку, этого недостаточно, чтобы повлиять на стоимость заемных средств. Основной источник денег для банков – это средства населения, которые, как отметила Тамара Савощенко, "дорогие и короткие". "Чтобы дать ставку по кредитам 14-15% в гривне, мы должны привлекать гривну под 12%", - подчеркнула предправления "Укрсоцбанка". По ее словам, сегодня банки кредитуют МСБ в диапазоне от 19-20% до 28% годовых. "Но даже ставка в нижнем пределе является подъемной не для всех", – говорит Савощенко.

Банкиры соглашаются, что резкого снижения ставок для малого и среднего бизнеса не стоит ждать ни в текущем, ни в следующем году. По крайней мере, пока оснований для этого нет. "Мы будем медленно снижать ставки. Но тенденция положительная. С начала года процентные ставки снизились на 2 п.п", – отметила Елена Дмитриева. По ее мнению, до конца года динамика снижения может сохраниться на таком же уровне, но при условии, что не произойдет никаких экономических потрясений.

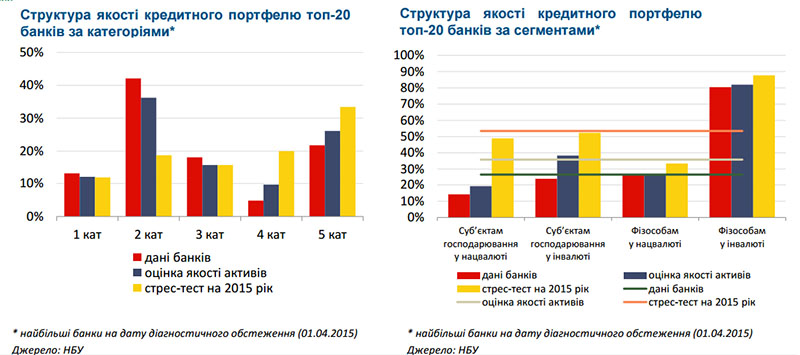

Справка: кредиты 4-й категории - кредиты заемщикам, вероятность дефолта которых превышает 50%; кредиты 5-й категории - дефолтные кредиты

Избегая рисков

Объемы кредитования малого и среднего бизнеса, как правило, небольшие, если сравнивать с крупными компаниями. Потому риски на одного заемщика для банков в случае с МСБ меньше, чем при кредитовании крупных корпораций. К тому же, как отмечают аналитики НБУ, корпоративный сектор в Украине стал чересчур закредитованным. "Реальный сектор в целом характеризуется финансовой неустойчивостью и слабой платежеспособностью - операционной прибыли предприятий большинства отраслей не хватает для полноценного обслуживания и погашения долгов. Проблемные долги корпораций в течение прошлого года увеличились вдвое и, скорее всего, вырастут в 2016 году", – сказано в отчете о финансовой стабильности, опубликованном НБУ в начале июня.

Проблемы с платежеспособностью присущи компаниям, работающим в отрасли строительства и машиностроения, а также занимающимся операциями с недвижимостью. Здесь самые большие долговые нагрузки и сравнительно низкая прибыльность или вообще убыточность, говорят в Нацбанке.

Кардинально иная ситуация в аграрном секторе. Эксперт по кредитованию клиентов МСБ "Кредобанка" Наталья Згоба объясняет, что кредиты агробизнесу занимают приблизительно 50% от всего кредитного портфеля клиентам МСБ. "Это не только краткосрочные средства на текущие потребности. Это и авалирование векселей (поручительство банка, - "Апостроф. Экономика"), и долгосрочные инвестпроекты вместе с партнерами. Особенно речь идет о покупке сельхозтехники", – говорит Наталья Згоба.

По словам директора департамента развития продуктов для среднего и малого бизнеса "Креди Агриколь Банка" Максима Дмитриева, если ранее банк планировал сформировать кредитный портфель в агросекторе на уровне 50%, то сейчас пересмотрел планы до 60% и более. "Компании МСБ в этом секторе показали очень хорошую стрессоустойчивость, хорошее качество обслуживания долга", - объяснил Дмитриев.

Причем, как отметила Згоба, сейчас банки заинтересованы в увеличении доли долгосрочного кредитования. "Клиенты больше обращаются за короткими деньгами на текущие цели – до года, до 18 месяцев. Чтобы удержать кредитный портфель банка, нам нужны длинные кредиты – на обновление производства, на покупку техники, на ремонт или покупку помещений", объяснила эксперт.