Рынок страхования в Украине меняет приоритеты. Наиболее популярные среди украинцев еще лет пять назад виды страхования ужимаются до микроскопических размеров, а продажи малочисленных ранее страховок начинают активно расти. Страховщики прогнозируют в 2016 году упадок рынка автострахования (КАСКО), добровольного страхования ответственности водителей (ДГО) и накопительного страхования жизни. Вместо этого в рост пойдут продажи полисов страхования финансовых рисков и страховок от несчастных случаев.

Нажали на тормоза

Автострахование (КАСКО) много лет подряд было "локомотивом" страхового рынка Украины. К примеру, в 2008 году было продано почти 1 млн полисов КАСКО или 5% от всех заключенных с населением договоров страхования. А в 2015 году цифра застрахованных в розницу авто не превысила и 200 тысяч. Основная причина падения популярности автостраховок – девальвация гривны, в связи с чем стоимость автомобилей выросла, а значит увеличилась и сумма страховых платежей.

"Допустим, тариф по КАСКО составляет 5%, а стоимость автомобиля – $20 тыс. Это – средний тариф и цена автомобиля, которые мы страхуем. Годовой платеж по КАСКО обойдется владельцу такой машины в 20-22 тыс грн, тогда как еще недавно полис стоил 8-8,5 тыс/ грн", – рассказывает председатель правления страховой компании "Княжа" Дмитрий Грицута. По его словам, многие автовладельцы сегодня не готовы выкладывать такие суммы за автостраховку. Поэтому количество проданных полисов КАСКО в 2016 году сократится еще на 15%, считает Грицута.

Продажи КАСКО могут упасть и больше, если Моторное (транспортное) страховое бюро Украины введет систему добровольного прямого урегулирования страховых событий по "автогражданке" (ОСАГО). Эта система предполагает такую же процедуру выплат водителям, как по КАСКО: компенсировать ущерб потерпевшему в ДТП в этом случае будет не страховая компания виновника аварии, а тот страховщик, у которого купил полис ОСАГО потерпевший водитель.

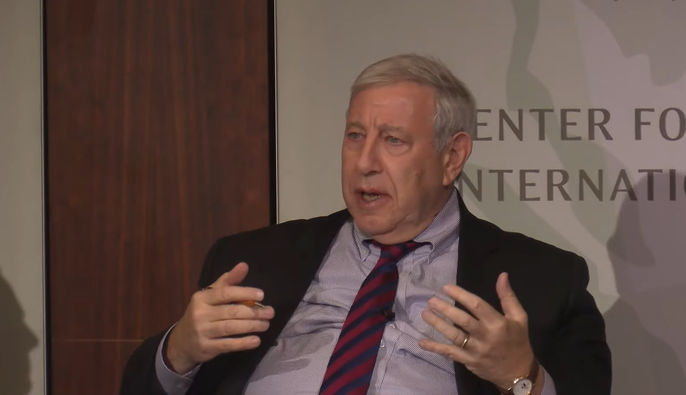

Таким образом, многие водители, которые сегодня покупают "автогражданку" по минимальной цене, так как не интересуются компенсацией (ее в случае ДТП все равно получит потерпевший) начнут покупать дорогие страховки ОСАГО, экономя на КАСКО. По мнению члена Нацкомфинуслуг Александра Залетова, после введения прямого урегулирования в 2016 году, продажи КАСКО могут снизиться даже на треть по сравнению с 2015 годом.

А вот продажи добровольного страхования ответственности водителей (добровольной "автогражданки") упадут, по прогнозам страховщиков, до конца года на 50-100%. Причина такого падения заключается в двукратном увеличении лимитов выплат ОСАГО в 2016 году. С 19 февраля эти лимиты выросли с 50 до 100 тыс. грн по имущественному ущербу и со 100 до 200 тыс. грн по вреду, причиненному жизни и здоровью потерпевшего в ДТП. "Раньше водители покупали добровольную "автогражданку" для того, чтобы увеличить лимиты выплат по ОСАГО, которые были недостаточно высокими. А сейчас такая необходимость отпала, потому что лимиты ОСАГО и без дополнительной страховки выросли", – объясняет Дмитрий Грицута.

В то же время, страховщики прогнозируют восстановление нынешнего объема продаж добровольной "автогражданки" уже к концу 2017 года из-за того, что цены на ремонт автомобилей и на запчасти будут расти, а, значит, новых лимитов ОСАГО водителям снова будет не хватать. "Растет стоимость ремонта автомобиля, поэтому новых лимитов по ОСАГО скоро станет мало. Ведь лимиты подняли в два раза, а курс доллара, от которого зависит стоимость запчастей, вырос в три раза", – утверждает старший специалист по автотранспортному страхованию страхового брокера BritMark Юрий Островский.

Риск для жизни

Если КАСКО раньше было "паровозным" видом страхования у рисковых страховщиков, то на рынке "лайфа" превалировали продажи накопительных страховок жизни.

"Объемы продаж таких полисов были намного выше, чем страховок рискового страхования жизни. Если рисковая защита жизни стоила, в среднем, 1 тыс. грн в год, то накопительные программы – $1 тыс.", – говорит предправления компании по страхованию жизни "ЮпитерVIG" Руслан Васютин. Рассчитывалось накопительное страхование жизни в среднем на срок 10 лет, оно позволяло клиентам не только получать в течение этого периода инвестдоход по внесенным платежам, но и быть застрахованными на случай смерти. Получался тот же депозит в банке, только еще и со страховой защитой.

Все изменилось в 2014 году. Из-за кризиса и девальвации гривны многие клиенты досрочно разорвали договоры накопительного страхования жизни, забрав из страховых компаний выкупные суммы. По данным Нацкомфинуслуг, за 9 месяцев 2015 года объем выкупных сумм в по полисам накопительного страхования жизни составил 274,4 млн грн, тогда как за аналогичный период 2014 года было почти на 20% меньше (229,6 млн грн). Из-за досрочного расторжения договоров 16 страховщиков жизни получили отрицательное значение прироста резервов на общую сумму 13 млн грн. Если произойдет банкротство одной или нескольких страховых компаний в 2016 году, это может вызвать очередную волну оттока клиентов из компаний по страхованию жизни.

Зато в 2016 году, по прогнозам страховщиков, будет расти спрос на обязательные виды страхования и "страховки на сдачу", среди которых – защита финансовых рисков и страхование от несчастного случая.

Государство в помощь

Интерес к обязательной защите эксперты связывают появлением на рынке новых направлений такого страхования. Например, постановлением Кабмина от 19 августа 2015 года № 624 был утвержден Порядок и правила проведения обязательного страхования гражданско-правовой ответственности частного нотариуса. Страховая сумма по такому договору устанавливается по соглашению сторон, но не меньше 1000 минимальных размеров зарплаты, а тариф утвержден на уровне 0,1-0,3% от страховой суммы.

А 11 февраля 2016 года Кабинет министров изменил свое постановление № 1788 от 16.11.2002 года, утвердив новый порядок выплат при обязательном страховании гражданской ответственности на объектах повышенной опасности. Теперь при гибели человека по вине владельцев такого объекта страховщики будут платить полмиллиона гривен компенсации. "Несомненно, такие решения приведут к росту продаж обязательных страховок. Но станут ли они более качественными?" – сомневается заместитель гендиректора компании "ОТЛ Страхование" Александр Капшук. По его словам, из-за низкого уровня выплат при обязательном страховании оно до сих пор неинтересно классическим страховщикам и клиентам, которым действительно нужна защита.

Страховки на сдачу

Будет спрос в этом году и на "страховки на сдачу". Так называют полисы страхования финансовых рисков и от несчастного случая, которые предлагают (иногда и навязывают) владельцам банковских карт и покупателям в торговых сетях.

Например, в 2015 году премии по страхованию финансовых рисков выросли на 55% – до 1,8 млрд грн. В этом году рост премий по данному виду страхования обеспечат, в основном, банки, считает председатель комиссии по страхованию Украинского общества финансовых аналитиков Вячеслав Черняховский. Например, недавно "Приватбанк" предложил своим вкладчикам услугу по выдаче кредитов другим клиентам банка. Речь идет о кредитовании по принципам P2P и P2B – выдача населением займов физлицам и бизнесу без посредников. "Приватбанк" планирует страховать эти "кредиты" в близкой к нему компании "Ингосстрах". И хотя в банке еще не называли, какой именно вид страхования планируют использовать, вероятнее всего, это будет страхование финрисков.

"А страховки от несчастного случая будут пользоваться спросом у тех, кто отправляется ближе к зоне АТО, в том числе у военных, журналистов, волонтеров", – прогнозирует Черняховский.

Но ни обязательные виды страхования, ни "страхование на сдачу" по масштабам бизнеса и социальной значимости все же нельзя сравнить с КАСКО или накопительным страхованием жизни. Поэтому качественно в 2016 году страховой рынок больше потеряет, чем приобретет, считают эксперты.

По словам Александра Залетова, сложившаяся ситуация вынудит страховщиков инвестировать в инновационные продукты и модернизацию IT-систем. "Будущее – за онлайн-страхованием. Оно позволит наращивать массовые продажи страховок населению без посредников и дополнительных затрат. Но для этого нужны изменения в законодательстве", – говорит Залетов.

Развитию электронного страхования должен поспособствовать новый "Закон о страховании", проект которого зарегистрирован в Верховной раде еще 2 февраля 2016 года. Статья 16 законопроекта предусматривает заключение страховщиками не только письменных, но и электронных договоров страхования. Законопроект был принят парламентом в первом чтении 31 марта. Когда за него будут голосовать во втором чтении, информации пока нет.