"Ощадбанк" и "Укрэксимбанк" должны перестать кредитовать убыточные госкомпании и бизнес приближенных к власти олигархов на невыгодных для себе условиях, считают в Нацбанке. Именно поэтому регулятор рекомендует правительству начать поиск стратегического инвестора и подготовку к продаже как минимум 20% акций этих финучреждений. Если продать не удастся, то как минимум нужно улучшить стандарты корпоративного управления, считают эксперты. К тому же в случае с "Ощадбанком" власти могут отказаться от 100%-го гарантирования вкладов физлиц, отнеся этот госбанк в состав участников Фонда гарантирования вкладов физлиц (ФГВФЛ).

В Национальном банке предлагают правительству продать все госбанки, кроме "Ощадбанка" и "Укрэксимбанка". В два последних советуют привлечь стратегического инвестора, продав не менее 20% акций этих финансовых учреждений к середине 2018 года. "Длительное время госбанки оставались неэффективными из-за слабого корпоративного управления, отсутствия понятных бизнес-моделей и кредитования предприятий, которые были в поле интересов политиков", – заявила в четверг, 9 июня, глава Нацбанка Валерия Гонтарева.

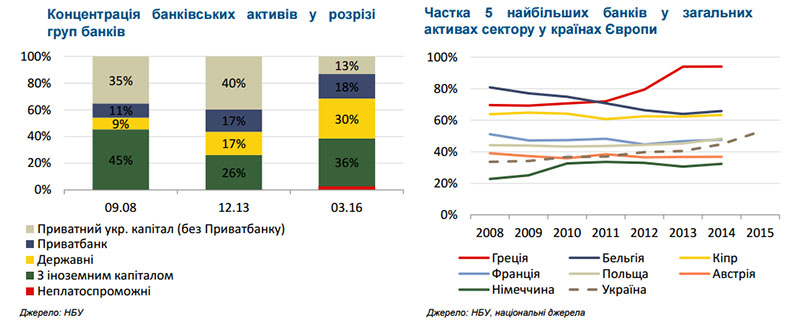

Использование госбанков, в том числе, как "кошельков" и кредиторов приближенного к власти бизнеса, привело к тому, что государство было вынуждено "накачивать" финучреждения деньгами из госбюджета. На докапитализацию государственных банков с 2008 по 2015 год было потрачено 74 млрд грн, свидетельствуют данные центробанка. А в конце января 2016 года правительство было вынуждено снова докапитализировать "Ощадбанк" и "Укрэксимбанк" в общей сложности почти на 14,3 млрд. грн. Такая мера была продиктована результатами стресс-тестов, которые проводил НБУ еще в прошлом году.

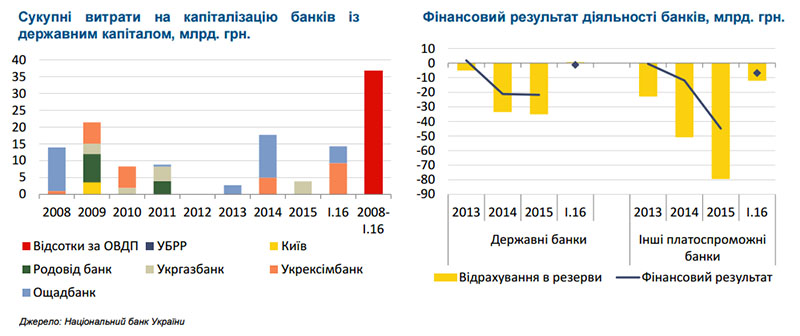

Из презентованного в четверг отчета НБУ о финансовой стабильности следует, что без принятия мер по улучшению прибыльности уже в следующем году "Укрэксимбанку" и "Ощадбанку" снова потребуется дополнительный капитал.

В интересах государства

Одна из основных претензий к госбанкам – кредитование приближенных к политикам предприятий. "В прошлом кредитный портфель формировался в условиях давления "политически значимых лиц". Например, крайне рисковыми были решения в секторах альтернативной энергетики, химии, строительства и недвижимости", – говорят в Нацбанке, добавляя, что после потери политического влияния и ухудшения дел в бизнесе собственники предприятий прекращали обслуживать кредиты.

К примеру, по данным НБУ, к апрелю 2016 года уровень резервирования кредитного портфеля в банках с государственным капиталом значительно превышал показатели частных банков.

Существенная доля "плохих" кредитов, зависших в госбанках, была выдана государственным компаниям. В Нацбанке говорят, что зачастую госкомпании из-за плохого финансового положения не могут привлекать средства у частных банках, которые им в этом отказывают. Более того, значительная часть кредитного портфеля госбанков формировалась на нерыночных принципах, уверяют в Нацбанке. "В частности НАК "Нафтогаз Украины" получил кредит по процентной ставке ниже рыночной. Кредитование "Нафтогаза" крупнейшими государственными банками было на самом деле использовано как инструмент решения фискальных проблем и нанесло существенный вред интересам банков", – констатируют в НБУ.

Банки с государственной долей собственности

|

банк |

доля в капитале |

| Ощадбанк | 100% |

| Укрэксимабнк | 100% |

| Укргазбанк | 95% |

| Расчетный центр | 86% |

| Госзембанк | 100% |

|

Украинский банк реконструкции и развития |

100% |

Источник: НБУ

Еще до запуска продажи Нацбанк рекомендует правительству поменять принципы назначения членов наблюдательных советов и исполнительных органов госбанков, чему должно сопутствовать принятие соответствующих законов.

Напомним, еще в начале мая Кабмин согласовал законопроект, согласно которому в состав набсоветов госбанков войдут независимые директора, отобранные на конкурсе по квотному принципу. Для этого Минфин должен создать конкурсную комиссию из трех членов от президента и трех - от Кабмина. Впрочем, не исключено, что вопрос продажи доли в госбанках не найдет поддержки в парламенте.

По мнению члена исполкома Украинского общества финансовых аналитиков Виталия Шапрана, продажа части акций "Ощадбанка" и "Укрэксимбанка" будет полезной для самих финучреждений. "Думаю, нужно начинать не с 20%, а с 40%. В совет банков нужно привести частные фонды с опытом управления и желанием работать в Украине. Только тогда госбанки начнут меняться. Этот опыт был применен в Китае и РФ. Классическим продуктом такой реформы является ВТБ", - отметил Шапран.

Другой вопрос, что вряд ли власти смогут найти стратегического инвестора, чтобы продать ему долю в крупнейших госбанках, говорит финансовый эксперт, руководитель "Платформы развития публично-частного партнерства" Станислав Дубко. По его словам, Европейский банк реконструкции и развития (ЕБРР) или другие международные финансовые организации пока явно не горят желанием покупать долю украинских госбанков. "Есть примеры, когда ЕББР брал небольшой пакет – 5-7% до 10%, чтобы войти в капитал банка. Но, как правило, это делается на небольшой промежуток времени. Обычно они декларируют какой-то не очень большой временной горизонт. Все зависит от целей поддержки конкретного банка", – объясняет Дубко. Но в любом случае, по его мнению, даже попытка продажи пойдет госбанкам на пользу. "Нужно привести банк в порядок, нужно улучшить качество корпоративного управления, чтобы политическое давление отсутствовало на принятие решений менеджмент банка, чтобы кредиты выдавались с экономической точки зрения, без политических предпочтений", – считает собеседник.

Просроченная гарантия

В Нацбанке также советуют Минфину в течение двух последующих лет отказаться от полной гарантии по депозитам физических лиц в "Ощадбанке". При этом банк должен стать участником Фонда гарантирования вкладов физических лиц (ФГВФЛ). "Отказ от гарантий никоим образом не повлияет на готовность государства поддерживать банк в случае необходимости", – поспешили заверить в Нацбанке.

Причем, по мнению Станислава Дубко, независимо от того будет "Ощадбанк" продан или останется полностью в собственности государства, необходимо отменить полную государственную гарантию по вкладам физлиц. "Этот вопрос можно рассматривать отдельно, он напрямую не связан с продажей иностранному инвестору. Это искажение на рынке стоит устранить, оно не имеет экономической основы", - полагает Дубко. Нужно учитывать, что механизм этой гарантии точно не прописан, конкретные средства в госбюджете не закладываются. "Если вдруг придется государству по этим гарантиям отвечать, оно, конечно, может изыскать возможности. Но эти гарантии не были проверены. Само их наличие по большому счету является пережитком прошлого, создает искажение на рынке", - считает Станислав Дубко.

В НБУ признают, что во время кризиса банки с государственным капиталом сыграли положительную роль "тихой гавани" для депозитов населения и в большей степени для средств юридических лиц. "Главной причиной притока средств в государственных банков была уверенность, что правительство будет поддерживать такие банки при любых обстоятельствах, а поэтому риски потери средств минимальны. Это создало банкам с государственным капиталом главное конкурентное преимущество - их ресурсная база была и остается стабильной по сравнению с частными банками", – отмечают в Нацбанке.

По данным регулятора, в течение 2014-15 годов бизнес переводил в госбанки счета и сбережения. Очень показательная статистика: счета предприятий в национальной валюте в трех крупнейших госбанках к концу I квартала 2016г. выросли по сравнению с началом 2014 года в 2,4 раза (на 31 млрд грн.). Тогда как в других банках — на 51%. Прирост иностранной валюты в госбанках за указанный период составил 54%, тогда как в других банках было "проседание" на 48%. "Объемы средств физических лиц в государственных банках в национальной валюте вернулись на докризисный уровень еще в середине 2015 года в то время, как в других банках по состоянию на конец первого квартала 2016-го сократились на 2%", – сказано в отчете Нацбанка.